讲述投资中最朴实的道理,陪伴您一起穿越基金投资的迷雾。市场起起伏伏,我们招夕相伴。

本期作者 | 潘睿莹

高位买入白酒,新能源涨势大好;

紧急换仓新能源,煤炭又创新高。

加息时考虑价值,降息时观望成长;

恰逢轮到养殖,结果钱还放在医药。

近几年基民们应该充分感受到了投资的“市场轮动”,市场轮动通常是指在某种市场环境下,具有某类特征的板块持续上涨、而另一特征的板块持续下跌的现象,也可视为区别于普涨、普跌之外的一种结构性行情,轮动现象主要分为以下几类:

1

题材轮动

因为政策颁布、热点事件爆发,市场资金涌入具有相关概念的板块,从而导致板块短期大幅上涨,比如2021年底元宇宙概念引发传媒板块上涨、2022年初稳增长概念使得金融地产板块表现较好。

2

行业轮动

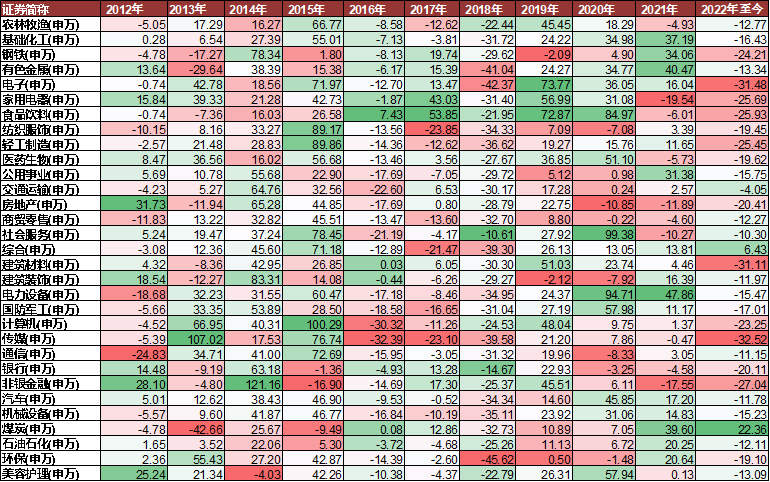

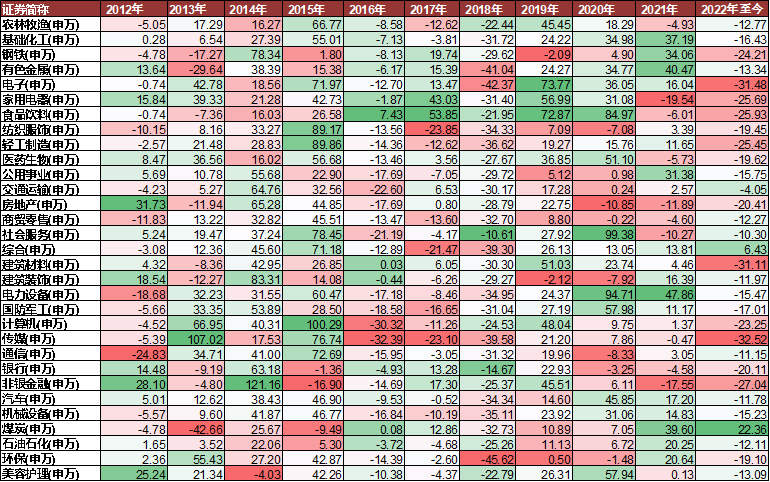

不同行业板块之间涨跌幅出现此起彼伏的情况,比如近几年从大消费领跑,过度到新能源接棒再到现在的新半军,而在大的行业板块轮动趋势下又存在着阶段性、较短周期的其他行业轮动情形,比如煤炭、养殖、白酒等某阶段涨幅亮眼。以申万行业一级指数为例,近十年中单一行业难以持续性地领跑市场,而在近几年中轮动速度加快,同时各行业亦存在周期运行的差异。

图:申万一级行业指数近十年年度涨跌幅

数据来源:wind数据库,20120101-20221107

3

大小盘轮动

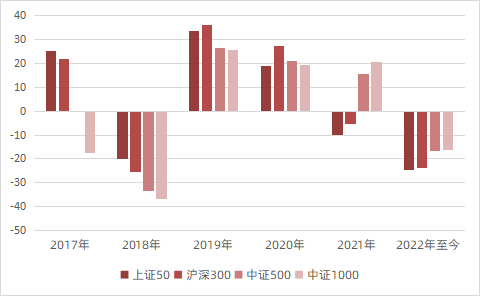

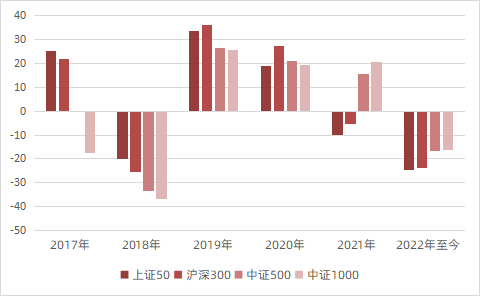

以市值大小作为衡量标准,大盘股多为各行业龙头企业,如沪深300、上证50成分股,而中小盘则可以中证500、中证1000作为代表。以对应指数为例,除了受制于市场系统性的影响之外,其指数的相对涨跌幅优势又存在周期接替的现象。

图:近5年各指数历年年度涨跌幅

数据来源:wind数据库,20170101-20221107

4

风格轮动

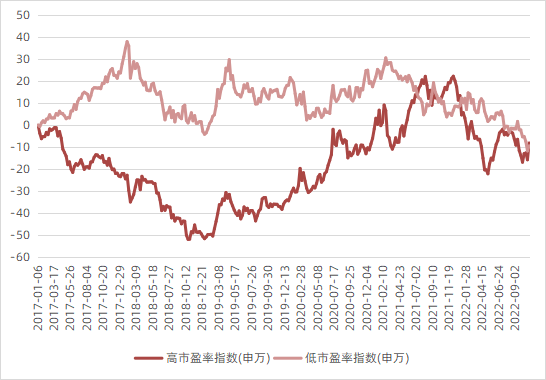

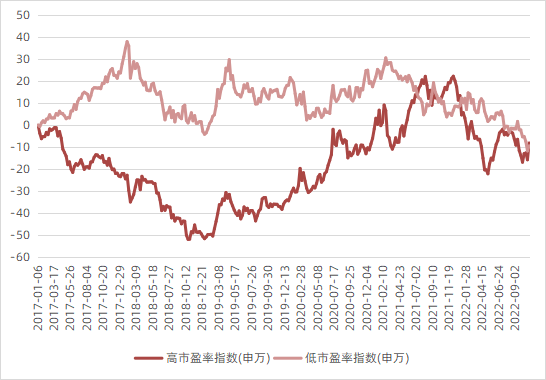

主要指成长、价值两种类型,前者以增速快、预期空间大、估值一般较高为特征,后者则体现增长稳定、确定性强、估值一般不高的特点。以申万高、低市盈率指数为例,在不同市场运行阶段,指数表现的分化情况也较为明显。

图:近5年高、低市盈率指数走势

数据来源:wind数据库,20170101-20221107

这四类轮动彼此之间往往交叉重叠、相互影响,比如在大盘中占比较多的行业为银行、非银金融等价值板块,而小盘中又以电力设备与新能源、生物医药、化工、电子等成长行业居多;又如稳增长概念多与金融地产基建相联系、国产替代概念多现于新半军等领域。

总体上看,轮动效应多为特定市场环境下资金偏好的结果,其与政策、经济周期运行位置、流动性松紧程度、赛道的拥挤情况及外部环境等息息相关,如2015-2019年供给侧改革叠加海外加息背景下,行业“三去一补”、传统龙头公司受益,以食品饮料、金融为代表的大盘价值表现亮眼;

又如2020-2021年,疫情爆发、经济疲软叠加降息周期,一方面双碳政策使得新能源迎来行业爆发,另一方面贸易摩擦引发的国产替代让半导体行业迎来发展高潮。

归纳而言,当下高景气赛道一般会成为大部分资金的首选,若此时赛道过于拥挤、板块估值较高,则资金会倾向于选择一些细分赛道、或者将出现困境反转的板块,但若此时市场爆发系统性风险,资金出于避险的需要往往大多会选择低估值、确定性强的板块。

在实际中,轮动策略为一些基金经理在组合中会采取的一种投资策略,其对个人的择时能力、行业敏感度及市场交易机会的把控提出较高的要求,而对于普通基民来说,若想追逐热点、踩中每个市场节奏,其往往会出现“一步错步步错”、收益并不理想的实际情况。

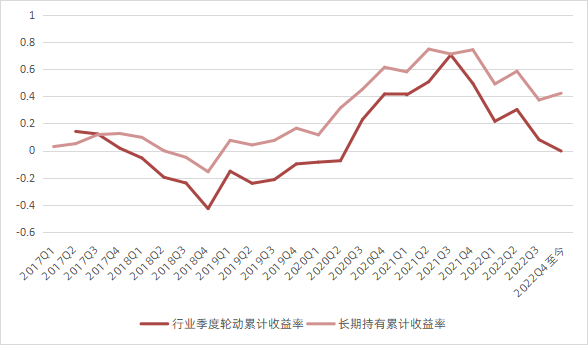

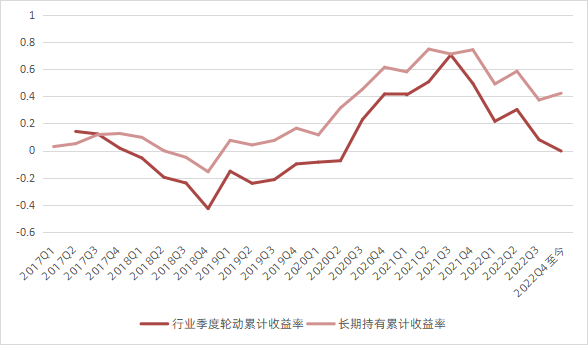

以申万一级行业指数为例,假设试图通过追热点的方式来实现行业轮动,测算每次买入前1个季度表现最好的行业并持有1个季度后卖出,再继续买入前1季度表现最好的行业。

测算结果显示,与“买入并持有”普通股票型基金指数这类长期持有策略相比,由于行业轮动速度较快、择时不准确等原因,通过追热点的方式来实现轮动策略的累计收益会大打折扣。

图:季度轮动VS长期持有

数据来源:wind数据库;时间区间:20170101-20221107;行业季度测算方式:自2017年1月起,每个季度首个交易日买入前季度年业绩最好的申万行业一级指数,持有1个季度后赎回所得全额用于下一个季度继续买入,持有期间分红方式为红利再投资,不考虑申赎费用、管理费等交易费用;长期持有测算方式:20170101买入普通股票型基金指数,持有期间不作任何操作的累计收益率

因为信息壁垒、心理因素等原因,一些基民对于市场的“感知”多具有“滞后性”。

例如,在进行投资决策时,一些基民会习惯性将该板块近期表现情况视为重要衡量,如果该板块处于上升之前或初期阶段,基民会出于“是否能反弹”或“此时反弹是否有持续性”等心理考虑,往往会“持币观望”或“轻仓入场”;

等该板块处于涨幅的中后期,已经过市场的“持续验证”,基民便会认为该板块此时“确定性较强”从而选择“高位入场”,而余留的剩余收益实际并不多;

倘若再加上较快的市场轮动,“高位入场”后“风格逆转”,基民无法忍受“阶段性浮亏”便“忍痛离场”,接着又开始埋伏“下一个热点”。

但站在市场聪明的资金角度来看,当某赛道积累了较大的涨幅,一方面前期盈利的资金存在止盈的需求,另一方面当市场没有增量信息、资金时,该板块上升的势能有限,一旦发生负面消息或业绩不达预期,板块便会进行调整,此时聪明的资金又会流向下一个具有爆发潜力、低估值的赛道。

简单来说,无论是市场内的板块轮动、还是整个市场周期运作的牛熊轮动,实际均可归结为一种质朴的投资逻辑,即钟摆效应、均值回归,核心理念仍聚焦于价格总是围绕价值上下波动。

当投资标的基本面没有发生实质性变化时,基金持续上涨或持续下跌的趋势很难永远持续下去,通常表现为某段时间涨太多便开始向价值中枢下跌,跌太多后又开始向价值中枢反弹上涨。如近十年普通股票型基金指数年化收益率超过10%,但数字的背后却是经历了多轮的上涨与下跌。

图:普通股票型基金指数单年、年化收益率

数据来源:wind数据库,普通股票型基金指数,20120101-20221107

所以面对“变化”的市场与板块,我们可能更应该关注其中“不变”的准则与理念:

1、切忌盲目追热点。对于当下的市场热点,我们可能需要思考此时板块的估值是否与业绩适配、其板块热点是否具有持续性;

2、坚持定投策略。如前所言,一个板块很难持续性的上涨,基金净值下跌属于运作过程中的正常的波动,若不小心在高位买入,可采取定投策略来达到摊薄成本的效果;(详见“数据科学说基金之以不变应万变,以定投应乱投”、“数据科学说基金之让傻瓜定投再聪明一点点”)

3、采取均衡配置。面对市场轮动,通过适当的行业均衡配置、合适的股债比例结合,来降低持仓过于集中、赛道单一的风险。

如巴菲特所言,投资并不需要多高的智商,但需要控制自己贪婪与恐惧的情绪。面对瞬息万变的市场,我们与其“追风去”不如“等风来”。

风险提示:基金有风险,投资须谨慎。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。上述观点、看法和思路根据当前市场情况判断做出,今后可能发生改变。

招商基金APP

招商基金APP 微信号

微信号